作者:Kolten

编译:Tim,PANews

在DeFi领域,网络效应决定成败,而没人比Aave做得更好。凭借五年的市场积淀、数百万用户基础和DeFi领域最深厚的流动性,基于Aave构建的项目将获得无可比拟的规模效应和网络效应,这正是其他平台无法复制的核心优势。

合作方可即时获取基础设施、用户群体及流动性,这些独立构建往往需耗时数年。这正是我们所说的"AAVE效应"。

一些数据

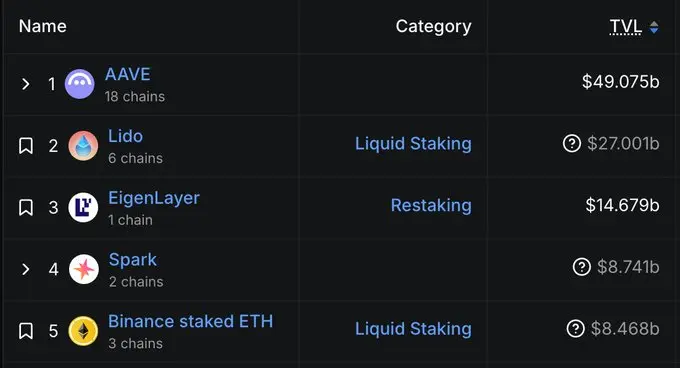

来源:DeFiLlama

Aave是当前DeFi领域规模最大的协议,更准确地说是有史以来最大的协议。其TVL占据整个DeFi市场的21%,在借贷市场占据51%的份额,净存款规模突破490亿美元。尽管这些数据已足够震撼,但真正的核心在于Aave的市场渗透力。例如:

-

Ethena的sUSDe在Aave上扩大业务规模后,短短两个月内存款额从200万美元大幅上涨至11亿美元。

-

在Pendle添加至Aave后短短几周内,用户就存入了价值10亿美元的PT代币。目前该数字已翻倍至20亿美元,使得Aave成为Pendle代币最大的供应市场。

-

KelpDAO的TVL在rsETH被纳入Aave协议后,短短四个月内从65000 ETH飙升至255000 ETH,实现了4倍增长。

例子多得不胜枚举。Aave承载着活跃稳定币市场近50%的份额,更是DeFi中比特币的首要流通枢纽。尤为瞩目的是,Aave在四大独立区块链网络均实现近十亿美元的TVL,如此深厚的布局实属罕见。

Aave效应是如何形成的?任何人都可以通过代币奖励和收益挖矿计划来激励存款,并扩大供应端规模。这就是为什么从表面看,TVL并不总是一个有意义的指标。事实上,吸引资金供给在当下已经被视为一个可解决的问题,但想要创造资产使用需求却困难得多,除非你是Aave这样的平台。

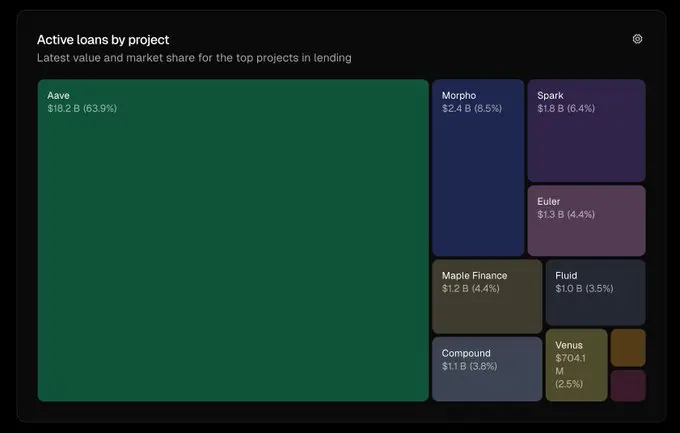

来源:https://tokenterminal.com/explorer/markets/lending/metrics/active-loans

Aave平台的主动借款量达180亿美元以上,远超其所有竞争对手的总和。该协议并非简单的高级质押合约,当用户将资产存入Aave时,这些资产或被借出,或被用作抵押品借入其他资产。也就是说,资金从未闲置。

这形成了一个持续需求强化的正向循环。当某项资产在Aave市场上线,或有开发团队以其为基础进行建设时,他们都能从这种需求中获益。所有人最终都将受益于庞大活跃用户群体产生的实际经济行为。

对于基于Aave开发的团队而言,这一点至关重要。该协议历经五年考验,穿越多个市场周期,始终赢得开发者和用户的信赖。作为数十亿美元资金的主要平台,远超当今许多新兴协议。

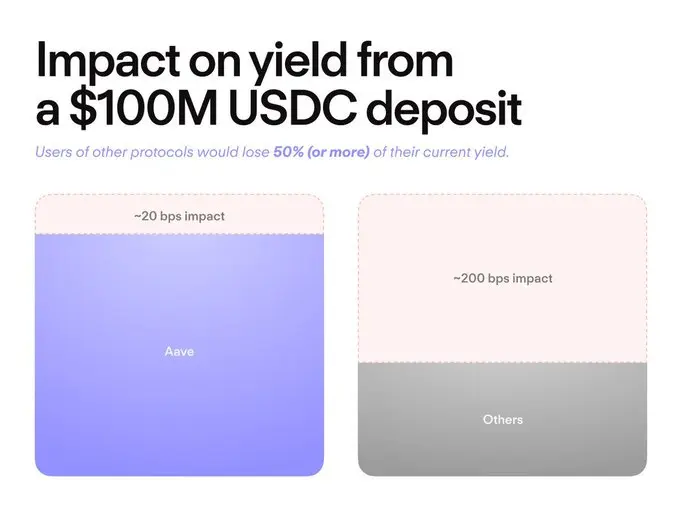

来源: Block Analitica

除此以外,Aave平台上的开发者不会受到"体量"限制。相比其他协议,Aave可支撑的存款量和借款量能高出数千万美元。这使得无论何种体量的金融科技应用(零售用户级、机构级或二者兼具)都能在此平台上进行稳健的开发。

展望当Aave V4上线时,驱动Aave效应的核心动力引擎将持续发展。其全新架构将为建设者和用户提供前所未有的资产接入通道,以及独特的借贷策略方案。(相关阅读:《详解Aave V4:借贷龙头如何再筑护城河?》)

所有如今使Aave对DeFi具有价值的因素,未来将更加显著。